Cho vay ký quỹ (margin) là một trong ba mảng kinh doanh đem lại nguồn thu lớn nhất của ngành chứng khoán. Đây chính là hoạt động đem lại khoản lãi thật cho các công ty, câu hỏi được nhiều nhà đầu tư quan tâm là các công ty chứng khoán thu về bao nhiêu tiền từ cho vay margin?

Tình trạng công ty chứng khoán “lỗ giả, lãi thật” đồng loạt diễn ra trong quý II. Việc đánh giá giảm danh mục đầu tư tự doanh, bào mòn lợi nhuận của các đơn vị khiến nhiều các công ty rơi vào trạng thái lỗ. Song, đây chưa phải là khoản lỗ thật khi “chưa bán là chưa lỗ”.

Trạng thái “lỗ kỹ thuật” xảy ra ở hầu hết công ty tập trung vào mảng tự doanh. Còn với các công ty khác, đặc biệt nhóm đầu ngành, hai nghiệp vụ đem về khoản lợi nhuận thực là cho vay ký quỹ (margin) và môi giới.

Biên lợi nhuận của mảng margin đến từ chênh lệch giữa lãi cho vay và chi phí vốn đầu vào. Ở đây, chi phí vốn đầu vào bao gồm vốn chủ sở hữu và lãi vay từ nguồn bên ngoài. Trên báo cáo kết quả kinh doanh, chi phí lãi vay hay còn gọi là chi phí nợ được thể hiện cụ thể còn chi phí vốn thì không. Còn với môi giới, không phải đơn vị nào cũng có lãi từ nghiệp vụ này.

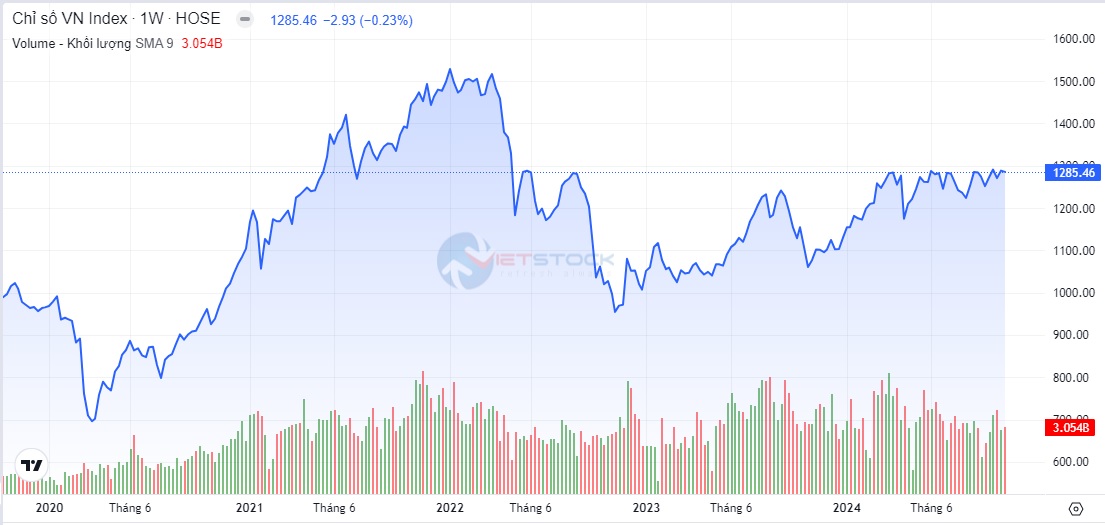

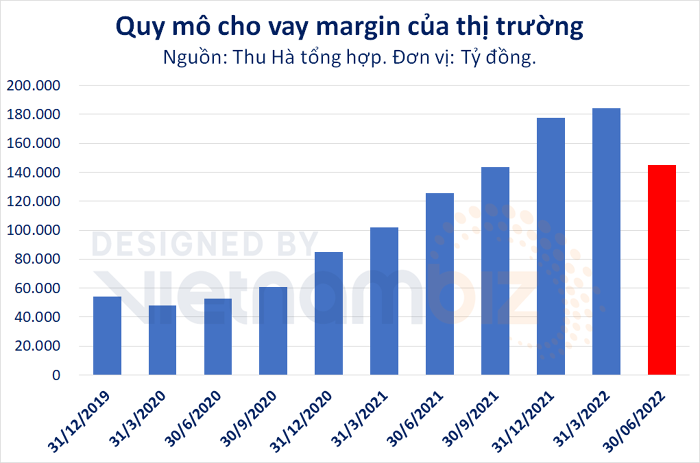

Quan sát trong xu hướng đi lên của thị trường, hoạt động margin được đẩy mạnh nhằm đáp ứng nhu cầu về vốn giao dịch. Trong hai năm 2020 – 2021, tổng dư nợ của thị trường gấp gần 4 lần, đạt đỉnh hơn 184.000 tỷ đồng cuối quý I/2022. Giá trị trên không bao gồm nguồn ứng trước tiền bán của nhà đầu tư.

Trên thực tế, nguồn margin của thị trường sẽ lớn hơn đáng kể con số trên nếu tính cả nguồn vay thông qua hợp đồng ba bên, hay dòng tiền không chính thức qua các “kho”.

Để có được nguồn tiền cho vay, các công ty chạy đua tăng vốn điều lệ khiến thứ hạng trên bảng xếp hạng thay đổi liên tục. Một dòng tiền khác chính từ các định chế tài chính, ngân hàng bao gồm cả trong và ngoài nước. Thế mạnh trong cuộc chạy đua margin thuộc về những đơn vị có nguồn tiền dồi dào nhất.

Sức căng margin được đẩy lên cao độ, nhiều công ty chạm ngưỡng trần cho vay bằng hai lần vốn chủ sở hữu. Nhưng thị trường bước vào nhịp điều chỉnh trong quý II, nhu cầu margin dần hạ nhiệt. Nhà đầu tư không còn phải canh công ty chứng khoán “hở room” để đặt lệnh mua.

Thống kê tại 80 công ty chứng khoán, tổng dư nợ cho vay (không bao gồm cho vay ứng trước tiền bán) thời điểm cuối tháng 6 vừa qua đạt khoảng 145.000 tỷ đồng, giảm gần 40.000 tỷ đồng so với cuối quý I. Đây là quy mô dư nợ thấp nhất trong ba quý gần đây.

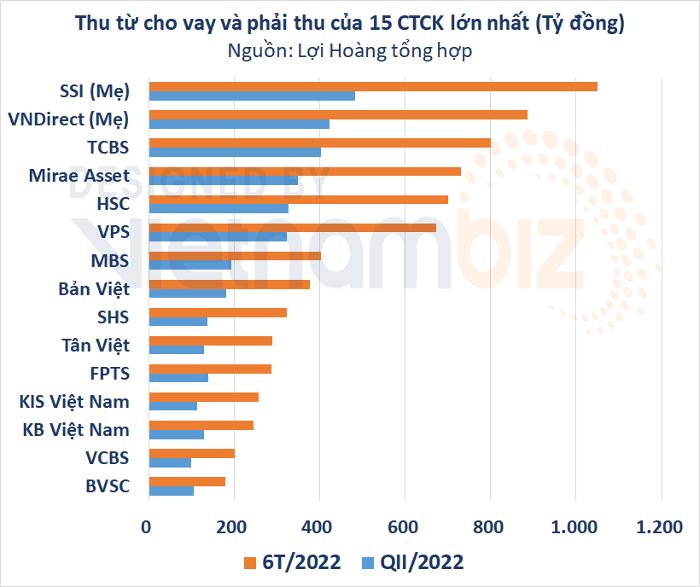

Việc sụt giảm quy mô margin khiến nguồn thu từ hoạt động cho vay có phần thu hẹp trong quý II. Tổng thu từ cho vay và phải thu của ngành chứng khoán đạt gần 4.650 tỷ đồng, tăng so với quy mô 3.170 tỷ đồng cùng kỳ năm ngoái xong lại giảm so với mức đỉnh 5.050 tỷ đồng của quý đầu năm nay. Lũy kế 6 tháng, ngành chứng khoán thu về gần 9.700 tỷ đồng từ cho vay margin.

Xét theo từng đơn vị, Chứng khoán SSI là công ty dẫn đầu về thu cho vay bởi trong 2 năm gần đây, đơn vị này thường trực cho vay lớn nhất thị trường. Tổng hợp từ báo cáo tài chính, nguồn thu từ cho vay của SSI đạt 483 tỷ đồng trong quý II/2022 và 1.049 tỷ đồng nửa đầu năm 2022.

Theo sau SSI, những công ty chứng khoán khác cũng có nguồn thu lớn từ hoạt động cho vay là VNDirect, TCBS, HSC và Mirae Asset (Việt Nam). Đây đều là những đơn vị có hoạt động margin sôi động khi huy động thêm nguồn tiền ngoại cho hoạt động margin.

Những công ty chứng khoán khác cũng thu hàng trăm tỷ đồng từ hoạt động cho vay chỉ trong một quý còn có VPS, MBS, Bản Việt, FPTS, SHS, KB Việt Nam, Tân Việt, KIS Việt Nam, Bảo Việt và VCBS.

Như đã đề cập bên trên, nguồn thu từ margin đã đem về khoản lãi thực không hề nhỏ cho các công ty chứng khoán. Cơ sở cho nhận định trên dựa trên lãi suất đầu vào của các khoản vay tại các công ty chứng khoán. Lãi suất từ các khoản vay ngắn hạn của các công ty trong khoảng 5 – 8%. Còn với các nguồn trái phiếu, lãi suất trong khoảng 9 – 10%, song lại chiếm không đáng kể.

Trong khi đó, đầu ra từ hoạt động margin trong nửa đầu năm đạt trên 1%/tháng. Chênh lệch giá vốn đầu vào và đầu ra cho thấy sức hấp dẫn của hoạt động margin.

Tuy vậy, cơ hội sẽ không chia đều cho các bên. Đây thực sự là cuộc chơi của những “ông lớn” lắm tiền, nhiều của. Bên cạnh đó, cùng với những cơ hội, hoạt động margin còn phụ thuộc lớn vào khả năng quản trị rủi ro khi có vay. Phần khác, chính vì nguồn tiền ngoại nên rủi ro tỷ giá là không nhỏ. Đặc biệt là tình hình biến động mạnh như thời điểm này.

Lịch sử từng chứng kiến các công ty chứng khoán phải trích lập dự phòng hàng trăm tỷ đồng nợ xấu từ hoạt động margin. Phải mất nhiều năm những tồn đọng này chưa giải quyết xong. Hay mới đây nhất trong quý II, Chứng khoán DNSE trích lập chi phí dự phòng cho vay và biến động tỷ giá khiến công ty hạch toán lỗ.

Ngoài hai yếu tố trên, lực cầu của thị trường cũng là một vấn đề. Khi giao dịch không còn quá sôi động, nhu cầu vay tiền cũng có phần yếu đi. Để giảm bớt gánh nặng chi phí, các công ty chứng khoán đã giảm nguồn vay ngắn hạn tương đối trong quý II.

- Bà Nguyễn Thị Dịu – Phó Tổng Giám đốc Tập đoàn Vingroup

- Bà Dương Thị Mai Hoa – Kỷ lục một CEO nhảy việc là ai?

- Cách rút tiền từ tài khoản chứng khoán DNSE ra ngân hàng | 2023

- Các quỹ ETF tại Việt Nam đang mô phỏng theo chỉ số nào?

- Danh sách 73 công ty chứng khoán tại Việt Nam 2023 (Mới nhất 01/2023)